Con la reciente colocación de bonos por $ 1.000 millones en el mercado internacional, la deuda consolidada del país llega a $ 50.271,30 millones, lo que representa 45,93% del Producto Interno Bruto (PIB) (Gráfico 1). De este monto, 72,68% se genera por deuda externa y, a pesar de que el Gobierno insiste en que la intención es equilibrar las finanzas públicas en el menor tiempo posible, las onerosas condiciones bajo las que se consigue el financiamiento ponen en tela de duda ese objetivo, que no deja de ser un parche mientras detrás permanece latente la urgencia de hacer cambios estructurales para hacer sostenible a la economía, a pesar del costo político que pueda generar.

Gráfico 1

Deuda de la economía ecuatoriana

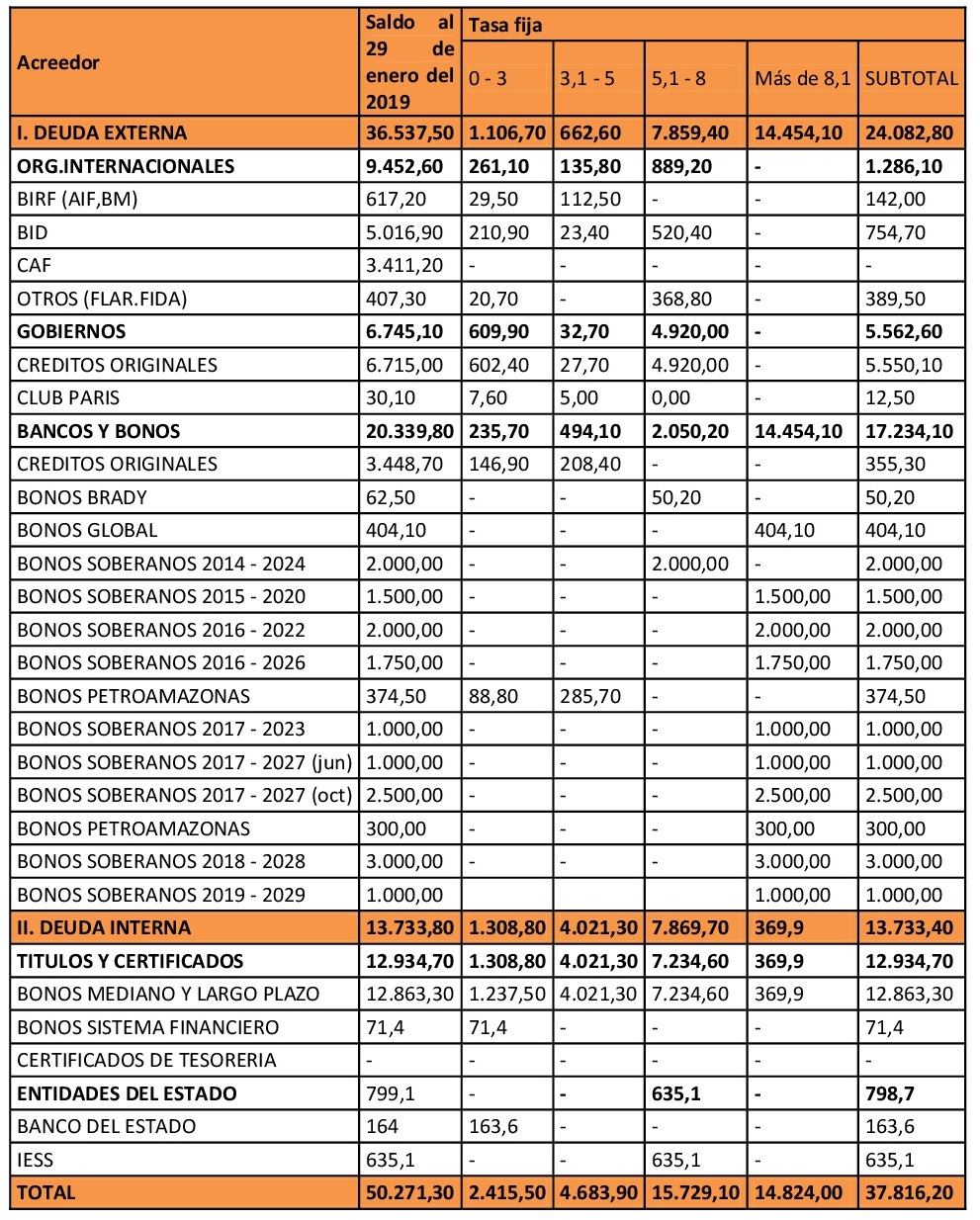

El Ecuador maneja deudas con elevadas tasas de interés, algo que para nadie es un secreto. Incluso, la reciente colocación es la segunda más cara (10,75% de interés) desde que el país regresó al mercado de capitales en 2014. Los cálculos lo demuestran: $ 15.729,1 millones pagan una tasa de interés en torno a 5,1% y 8%; los restantes $ 14.824,0 millones mantienen una tasa mayor a 8,1%, superando en algunos casos el 10%. Esta última cantidad está compuesta casi en su totalidad por bonos soberanos emitidos tanto por el Gobierno anterior como por el actual, desde el año 2014 (Tabla 1).

Tabla 1

Estructura de la deuda pública total según tasas de interés a enero 2019

En millones de dólares.

Fuente: Ministerio de Economía y Finanzas.

Asimismo, la tabla muestra que apenas $ 2.415,5 millones mantienen tasas de interés menores a 3%. Entre los acreedores de este segmento los más importantes son BID, con $ 210,9 millones; créditos originales de Gobiernos, con $ 602,4 millones y, por último, $ 1.308,80 millones por títulos y certificados o deuda interna.

LOS DEBERES APREMIAN

La última colocación, a una tasa de interés del 10,75% y una fecha de vencimiento para enero del 2029, es la emisión más cara desde julio de 2016, cuando se accedió a $ 2.000 millones meses después del terremoto en Manabí pues el país requería financiamiento urgente para el proceso de reconstrucción y reactivación económica en la zona.

Una tasa de interés tan elevada es una evidencia de inestabilidad fiscal, pues aunque el Gobierno lo niegue y asegure que destinará esos fondos a inversión, existe una necesidad de financiamiento para gasto corriente.

A estas urgencias se suman los pagos por vencer, pues en 2020 vence un capital de $ 1.500 millones de los bonos soberanos emitidos en marzo de 2015 y hay el temor de que Ecuador no esté en capacidad de pagar ni de emitir otro bono que sustituya esta obligación. Además, en el plazo de 2022 a 2024, se deberá desembolsar a los deudores una cantidad que supera a los $ 4.000 millones, sin tener en cuenta el pago adicional de los intereses generados.

Así las cosas, Ecuador enfrentará pagos por $ 15.250 millones en capital entre 2020 y 2029 por bonos emitidos en el período correísta y morenista.

UN PANORAMA QUE SE VEÍA VENIR

Ya en diciembre, la calificadora de riesgos Moody’s bajó la perspectiva del país de estable a negativa, aunque mantuvo la calificación en B3. Un reporte de la firma señaló que “la aproximación gradualista de las autoridades en cuanto al ajuste macroeconómico es insuficiente para mejorar el sentimiento de los inversionistas para dar a Ecuador acceso a financiamiento a costos más sostenibles”.

Moody’s, así como la mayoría de analistas, señala que el recorte del gasto que hizo el Gobierno en el año fue mayormente en gastos de inversión, mientras la masa salarial y las transferencias corrientes tuvieron reducciones mínimas, en tanto que el crecimiento de los intereses de la deuda va ganando espacio y se convierte en una barrera que hace más rígido el gasto del Gobierno.

La perspectiva a futuro de un crecimiento débil y un entorno internacional poco favorable incidirán en los ingresos del Gobierno, complicando aún más los esfuerzos de reducción del déficit, que es el objetivo que se plantea el frente económico. El ministro de Finanzas, Richard Martínez, expresó este martes la posibilidad de que 2019 cierre con un déficit de 3,6 puntos del PIB, una meta cuesta arriba mientras no existan nuevos ajustes al gasto.

EL FINANCIAMIENTO 2019

Según el Gobierno, están identificadas el 90% de las fuentes de donde provendrán los alrededor de $ 9.000 millones que se necesitan para este año. La primera fue precisamente la emisión de bonos, por $ 1.000 millones, con lo que resta conocer el origen de los $ 8.000 millones restantes (Tabla 2).

Por ahora, está descartada la participación del Fondo Monetario Internacional (FMI), pues aunque las conversaciones con el multilateral se mantienen, aún no existe una intención en firme de ajustar un acuerdo.

“Se han acercado posiciones, se ha reconstruido una relación, lo que nosotros buscamos es que todo lo que estamos planteando tenga un punto de encuentro con las aspiraciones que existen en el mercado internacional y con los propios organismos internacionales sobre la consolidación fiscal”, indicó Martínez en una rueda de prensa.

Sin embargo, enfatizó en que eso no quiere decir que “si el Ecuador llega a un acuerdo no va a recibir esos recursos (…), lo que estamos poniendo es lo que tenemos como ofertas en firme de financiamiento para el Ecuador que se activarán según las circunstancias”.

EN BÚSQUEDA DE VIABILIDAD FISCAL Y SOSTENIBILIDAD DEL FINANCIAMIENTO

El acceso a financiamiento externo para el país se restringió severamente en 2018 y permanecerá limitado en 2019 y los próximos años, como resultado de la situación de vulnerabilidad de la economía.

Este débil crecimiento, falta de sostenibilidad fiscal y de la deuda pública, debilidad monetaria, entre otros, muestra problemas estructurales. Por esta razón se hace indispensable en el corto plazo el financiamiento con multilaterales que se abriría finalmente firmando y anunciando un acuerdo con el FMI.

De ahí que se requiera a toda costa reducir el déficit fiscal para alivianar el financiamiento requerido, dado que, por el lado de las fuentes, la situación no es abierta y de libre acceso como lo fue en años anteriores.

En 2019, el financiamiento total requerido se reduce a $ 8.957 millones (-11,5%), sin contar con la profundización del ajuste fiscal que se daría en el entorno de un acuerdo con el FMI. Este monto provendría en $ 1.100 millones de deuda interna (bonos y caja); y en $ 7.848 millones en deuda externa.

Con el panorama en estas circunstancias, un acuerdo con el FMI permitiría fortalecer los activos de las reservas internacionales y reemplazar fuentes de financiamiento caras por las de multilaterales, mientras se realizan los cambios estructurales requeridos.

Por: Eduardo Cobos, redacción Revista GESTIÓN.

Si va a hacer uso de este artículo, por favor cite la fuente original. Artículo de información (I).

Encuentre contenido relacionado en nuestro archivo histórico:

La industrialización sigue siendo una utopía en Ecuador

El sistema financiero popular y solidario, llamado a privilegiar la liquidez en 2019

La sobrecarga familiar, un obstáculo para la inclusión de mujeres al mercado laboral

El trabajo se deteriora y la informalidad campea a pesar del menor desempleo

Las empresas familiares asientan su éxito en los valores

Last modified on 2019-01-30