El sector de la construcción, conformado por el de infraestructura y el inmobiliario, creció a tasas envidiables durante la última década, llegando a tener un rol muy importante en el Producto Interno Bruto del país, no obstante, en la actualidad aún está atravesando una situación complicada, buscando alternativas para recuperar sus niveles de hace siete años.

El rol de la construcción en el producto interno bruto

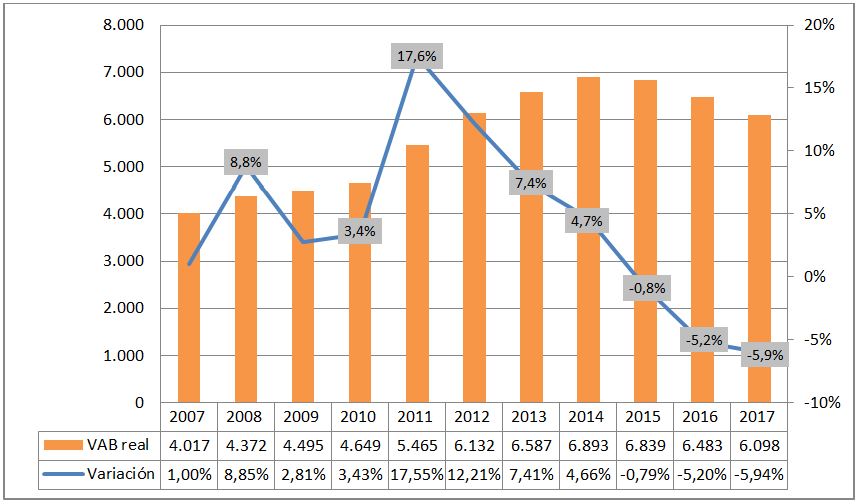

El valor agregado bruto (VAB) del sector de la construcción a precios constantes mantuvo crecimiento hasta 2014, momento en que alcanzó los $ 6.893 millones, a partir de entonces, ha mantenido una variación anual negativa durante los últimos tres años, -0,79% en 2015, -5,20% en 2016 y -5,94% en 2017 (Gráfico 1). Pese a dichos resultados negativos, se debe destacar que, de todos los sectores de la economía ecuatoriana, el de la construcción ha sido uno de los que más crecieron durante la última década, de hecho, entre 2007 y 2017, registró una tasa de crecimiento promedio de 4,18%.

Gráfico 1

Evolución PIB real de la construcción en $ millones (2007 – 2017)

Fuente: Banco Central del Ecuador.

Elaboración: Consultora Multiplica.

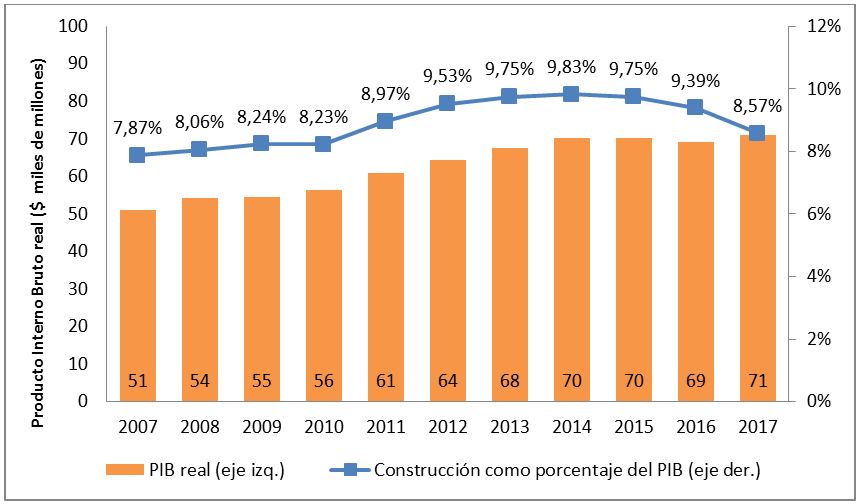

El año pasado, únicamente el sector de petróleo y minas (-2,74%) y el sector de la construcción (-5,94%) registraron una variación anual negativa; aun así, tuvieron un peso importante en el Producto Interno Bruto (PIB): 9,40% y 8,57%, respectivamente. El sector de la construcción representó en promedio 8,93% del PIB durante 2007 y 2017. En 2014 alcanzó el mayor registro (9,83%), sin embargo, en los años posteriores fue reduciendo su participación en el PIB, llegando en 2017 a 8,57% (Gráfico 2).

Gráfico 2

Sector de la construcción como porcentaje del Producto Interno Bruto (2007 – 2017)

Fuente: Banco Central del Ecuador.

Elaboración: Consultora Multiplica.

Para complementar el análisis anterior, cabe destacar que hace más de 15 años, la industria de la construcción ocupaba el octavo lugar entre los sectores que más aportan al PIB. Diez años atrás, en 2007, alcanzó la sexta posición con una participación de 6,35%; en los años siguientes se disparó el boom inmobiliario, lo cual provocó que para 2013 el sector de la construcción fuera la tercera rama más importante de la economía del país. Tan relevante participación se mantendría en 2014 y 2015, no obstante, en 2016 retrocedió un lugar y en otro más en 2017, ubicándose por detrás de manufactura, comercio, petróleo y enseñanza (Gráfico 3).

Gráfico 3

Evolución de los sectores que más aportan al producto interno bruto

Fuente: Banco Central del Ecuador.

Elaboración: Consultora Multiplica.

Del boom al desplome inmobiliario

Los datos anteriores muestran que la industria de la construcción ha mantenido un papel muy importante en la economía ecuatoriana, incluso en los últimos tres años que han sido malos para el sector. Asimismo, indican que en la última década mantuvo tasas de variación anual increíbles, por ejemplo, en 2011 se registró un record de crecimiento de 17,55%. Los años posteriores se mantuvo creciendo, pero en menores proporciones, en 2014 alcanzó su última cifra positiva, pues a partir de entonces los resultados han sido negativos. En un análisis más desagregado, se encuentra que el sector inmobiliario tiene un comportamiento similar.

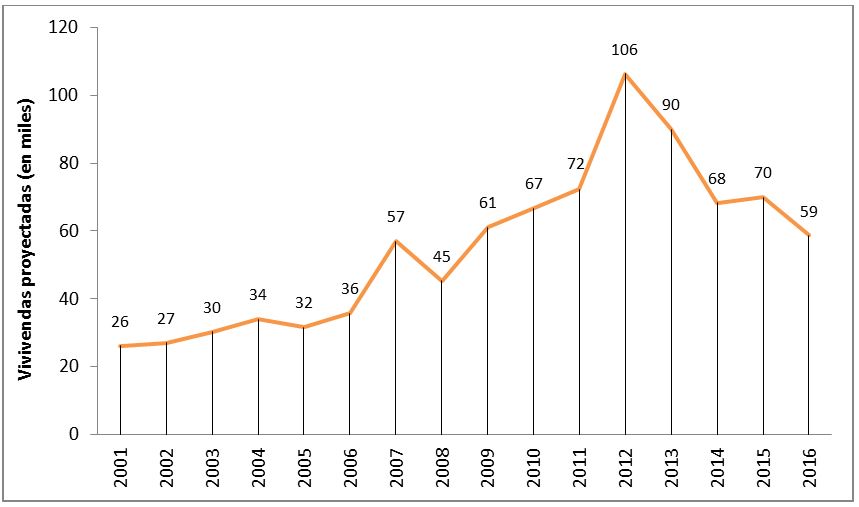

Mediante la Encuesta de Edificaciones publicada por el Instituto Nacional de Estadísticas y Censos (INEC) se tiene otra aproximación para el llamado boom inmobiliario. En dicha encuesta se calcula el “número de viviendas proyectadas”. El Gráfico 4 muestra la evolución de estas, encontrando que desde 2001 se mantuvo una tendencia creciente en la construcción de nuevas viviendas, que luego de una breve caída entre 2007 y 2008, se dispara hasta el año 2012, momento en que alcanza la mayor cifra registrada. En este periodo, el número de viviendas por construirse pasó de 45.310 a 106.226, es decir, un crecimiento de 134,4%. Empero, a partir de dicho año, el número de viviendas proyectadas no ha dejado de disminuir, los últimos datos disponibles muestran que en 2016 llegó a 58.675 viviendas.

Gráfico 4

Número de viviendas proyectadas (2001 – 2016)

Fuente: Encuesta de Edificaciones – Instituto Nacional de Estadísticas y Censos.

Elaboración: Consultora Multiplica.

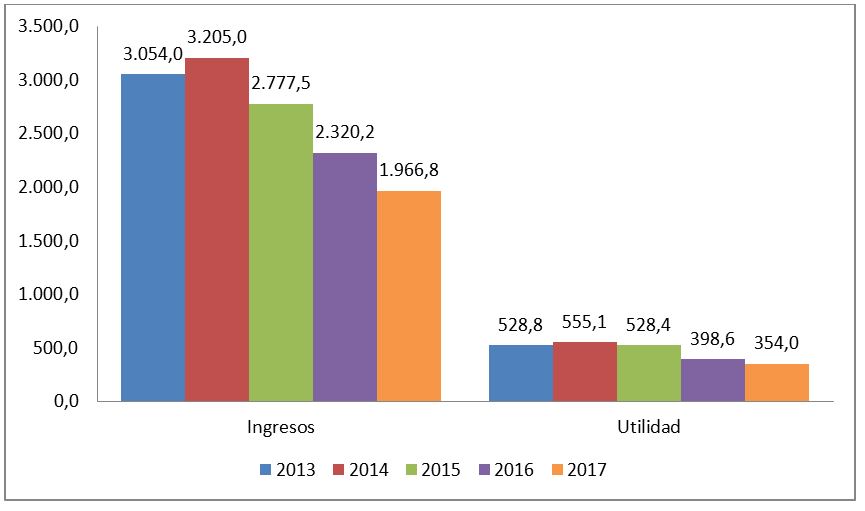

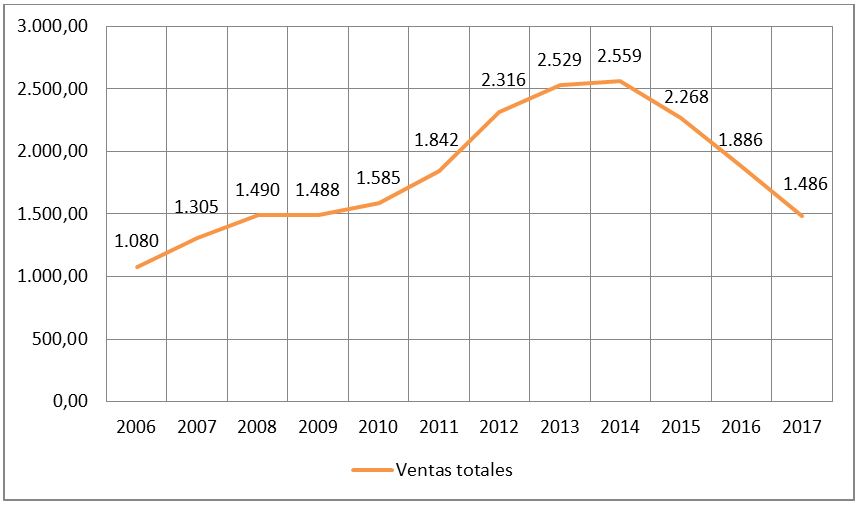

De forma análoga, en la última década el sector inmobiliario experimentó un crecimiento sostenido en sus ingresos y utilidades, nuevamente hasta el año 2014, momento en que ambas cifras alcanzan su punto más alto, $ 3.205 millones en ingresos y $ 555,1 millones en utilidades. Al igual que en los gráficos anteriores, muestran resultados negativos en 2015, 2016 y 2017 (Gráfico 5). En el caso de las ventas del sector, la situación es la misma, 2014 registra la mayor cifra ($ 2.559 millones), para luego decrecer en los años siguientes (Gráfico 6).

Gráfico 5

Evolución del ingreso y las utilidades del sector inmobiliario en $ millones (2013 – 2017)

Fuente: Servicio de Rentas Internas (SRI).

Elaboración: Consultora Multiplica.

Gráfico 6

Evolución ventas totales del sector inmobiliario en $ millones (2006 – 2017)

Fuente: Servicio de Rentas Internas (SRI).

Elaboración: Consultora Multiplica.

En búsqueda de los factores que explican la evolución del sector

Los datos muestran que el sector de la construcción tiene un comportamiento procíclico, es decir, que se mueve en la misma dirección que la economía ecuatoriana, lo cual es bastante obvio, pues cuando el país presentó crecimiento, el sector también lo hizo, y por el contrario, en los últimos años que el país tuvo resultados negativos, lo mismo sucedió en la construcción.

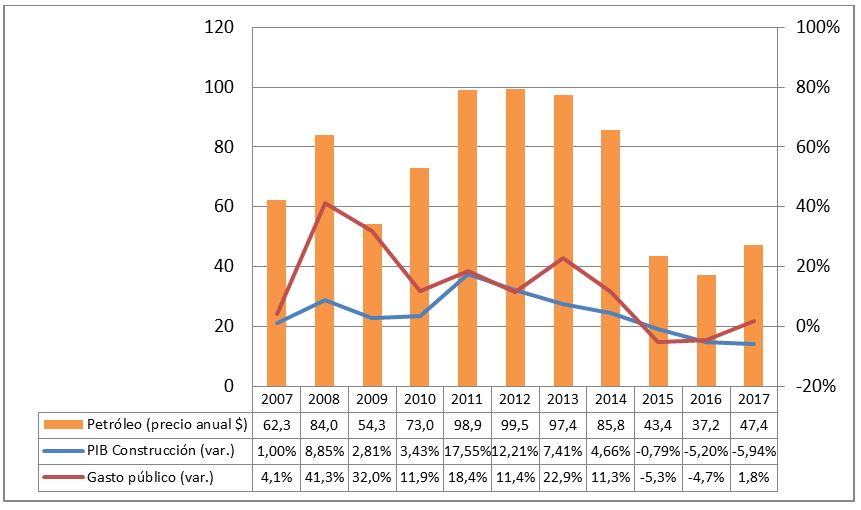

Si bien existe divergencia de opiniones respecto a los factores que incidieron en la bonanza y desplome del sector, varios expertos coinciden en que los principales sospechosos en el primer caso serían: el precio del petróleo -que alcanzó máximos históricos-, el mayor gasto del Gobierno y la entrada del Banco del Instituto de Seguridad Ecuatoriano (Biess) al segmento de créditos para vivienda. Paradójicamente, en los años de contracción aparecen los mismos factores pero en el sentido opuesto, es decir, caída del precio del crudo, menor gasto público, restricciones crediticias del Biess y por último la llamada Ley de plusvalía.

Gráfico 7

Evolución del PIB de la construcción, precio del petróleo y gasto público (2007 -2017)

Fuente: Banco Central del Ecuador.

Elaboración: Consultora Multiplica.

El Gráfico 7 es sumamente ilustrativo para entender la evolución del sector. Entre 2008 y 2009, bajo el contexto la crisis financiera internacional, que no tuvo gran repercusión en el país debido al enorme gasto público, en solo dos años incrementó en $ 8.663 millones. Aun así, la variación anual del PIB de la construcción fue de 2,81% en 2009 frente al 8,85% registrado en 2008, en parte debido a que existieron mayores restricciones crediticias en el sector financiero y por otro lado por la caída notable en el precio del petróleo pasando de $ 84 a $ 54 (promedios anuales).

Los años posteriores fueron mejores para el sector, que mantuvo tasas de crecimiento anual cada vez mayores. El Biess tuvo un papel fundamental en el mercado de créditos hipotecarios, con solo tres meses de desembolsos, de octubre a diciembre de 2010, la entidad alcanzó el 14% del total de colocaciones hipotecarias en dicho año; los años siguientes fue aumentando su participación hasta que en 2013 representó 66,9% de las colocaciones de todo el sistema financiero. Adicionalmente, el gasto público continuó creciendo, aunque a menores tasas que en 2008 y 2009 (41% y 32%) y el precio del barril de crudo hizo lo propio alcanzando registros históricos que superaron la barrera de los $100.

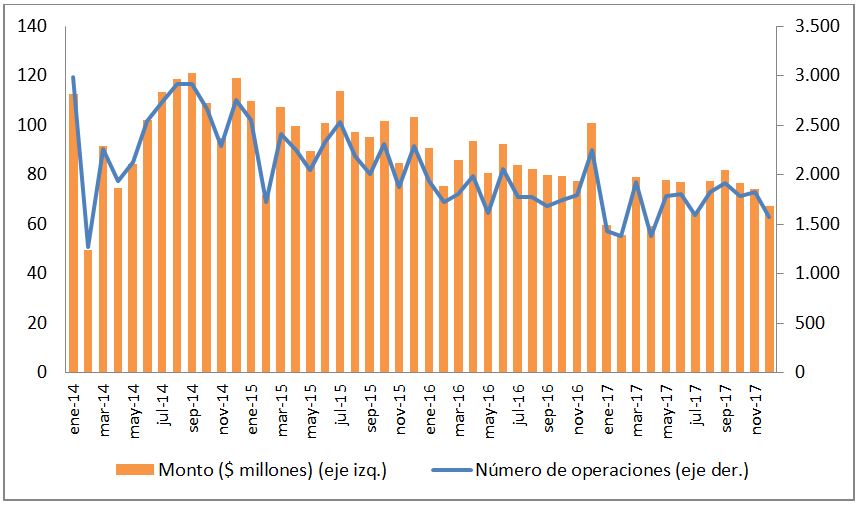

La bonanza inmobiliaria no podía durar para siempre, en 2014 se presentaron los primeros síntomas de lo que vendría más adelante. A inicios de ese año, el Biess tuvo una fuerte restricción crediticia, mientras en enero había colocado un monto de $ 112,57 millones, en febrero la cifra se redujo hasta $ 49,63 millones, asimismo, el número de operaciones pasó de las 2.990 a las 1.267 (Gráfico 8). Si bien posteriormente se incrementaron temporalmente los desembolsos y operaciones, paulatinamente fueron disminuyendo en los años siguientes.

Gráfico 8

Monto de crédito y número de operaciones del Biess (2013 -2017)

Fuente: Banco del Instituto Ecuatoriano de Seguridad Social.

Elaboración: Consultora Multiplica.

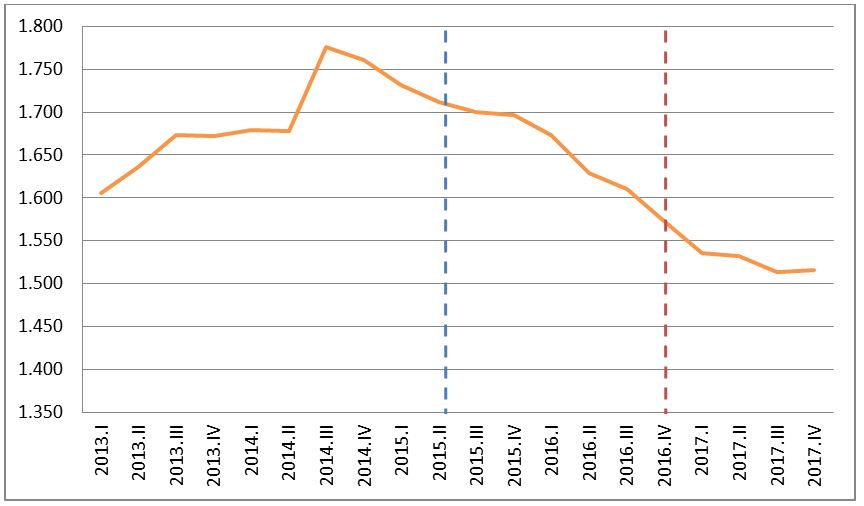

Los datos del Banco Central sugieren que entre el último trimestre de 2014 y primer trimestre de 2015 el país entró en una recesión económica, muy ligada con la caída en el precio del barril de petróleo, que en 2015 y 2016 se cotizó en $ 43,4 y $37,2 respectivamente. Este shock afecto los proyectos de inversión y se puede observar que el gasto público decreció en -5,3% en 2015 y –4,7% en 2016. Para complicar mucho más la situación, el expresidente de la república, Rafael Correa, anunció el proyecto de la Ley de Plusvalía en junio de 2015, una propuesta bastante incoherente si consideramos que el sector ya se encontraba en contracción económica (Gráfico 8). La muy debatida ley sin lugar a dudas agravó el problema pues afectó las expectativas de inversión.

Gráfico 8

PIB de la construcción trimestral y ley de plusvalía (2013 -2017)

Fuente: Banco Central del Ecuador.

Elaboración: Consultora Multiplica.

Nota: Línea azul anuncio del proyecto de ley, línea roja aprobación de la ley.

Expectativas del sector para los próximos años

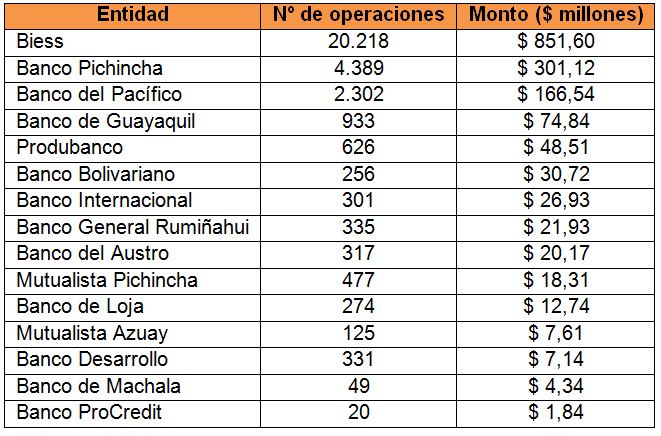

En 2017, el Biess fue el mayor colocador de créditos hipotecarios; registró un total de 20.218 operaciones en este segmento y colocó un monto total de $ 851,60 millones (Tabla 1). Banco Pichincha se ubica en segundo lugar, con 4.389 operaciones y un monto de $ 301,12 millones, convirtiéndose en la entidad privada que mayor repercusión tiene en el sector. Si bien existe una diferencia notable con respecto al Biess, cabe destacar que esta última ha perdido terreno frente a la iniciativa privada. El año pasado colocó 51% del total de créditos hipotecarios, lo que significa 11 puntos menos respecto a 2016, cuando su participación fue del 62%.

Tabla 1

Relevancia de las entidades financieras en créditos para el sector inmobiliario (2017)

Fuente: Superintendencia de Bancos y Seguros – BIESS.

Elaboración: Consultora Multiplica.

La derogatoria de la Ley de Plusvalía y el plan Casa para Todos del Gobierno de Lenín Moreno, generan expectativa para el sector. Una señal de esto son las ferias inmobiliarias que se han realizado en lo que va del año. Adicionalmente, los directivos del Biess han mencionado que en el 2018 colocarán $ 3.064,6 millones en créditos para los afiliados del IESS y $ 1.000 millones en créditos hipotecarios; por su parte, las instituciones privadas han mejorado sus condiciones de crédito con menos restricciones y tasas de interés más bajas.

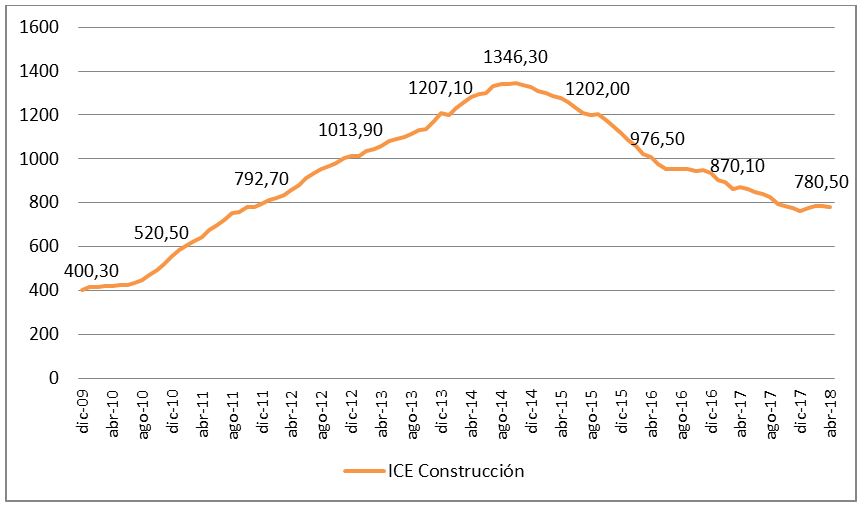

El Índice de Confianza Empresarial para la construcción (ICE), publicado por el Banco Central a través de la “encuesta mensual de opinión empresarial”, como parecería lógico, se mantuvo creciendo en la época de bonanza y no dejó de caer hasta finales de 2017, no obstante, los resultados de los primeros meses del año muestran resultados positivos, lo que implica que la confianza empresarial en el sector de la construcción está aumentando (Gráfico 9).

Gráfico 9

Índice de confianza empresarial para la construcción (diciembre 2009 – abril 2008)

Fuente: Banco Central del Ecuador – Encuesta Mensual de Opinión Empresarial (EMOE).

Elaboración: Consultora Multiplica.

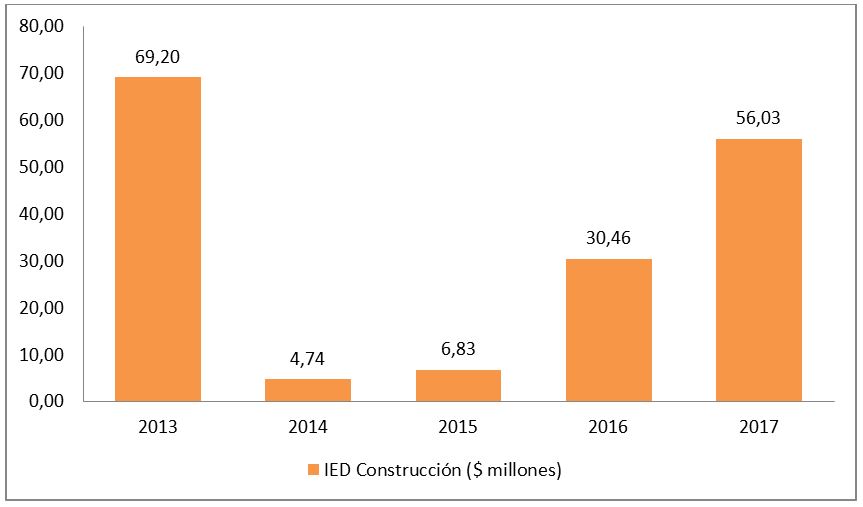

Otra señal positiva es la inversión extranjera directa (IED) en el sector de la construcción, que tuvo una caída abismal entre 2013 y 2014, pasando de $ 69,2 millones a apenas $ 4,74 millones, es decir, una disminución de -93,15%. El año siguiente tampoco fue bueno, pues la IED llegó a $ 6,83 millones, no obstante, se observa un gran crecimiento de este flujo, tanto en 2016 como en 2017, cuando alcanzó los $ 30,46 y $ 56,03 millones, respectivamente (Gráfico 10).

Gráfico 10

Inversión extranjera directa en la construcción $ millones (2013 – 2017)

Fuente: Banco Central del Ecuador.

Elaboración: Consultora Multiplica.

Finalmente, según las previsiones del Banco Central del Ecuador, en 2018 se espera un crecimiento de 2% para el sector de la construcción, lo cual sin duda es una noticia positiva si consideramos que la actividad lleva más de 27 meses de contracción.

Entrevista

Presidente de la Cámara de la Industria de la Construcción

Silverio Durán

- Los números evidencian que el sector de la construcción se recupera lentamente, ¿considera que esta recuperación es sostenible o responde únicamente a factores como el aumento del precio del petróleo y del gasto público?

Existe un ambiente más alentador para el sector de la construcción en el Ecuador. Si lo comparamos con 2017, todavía persiste un saldo negativo de -6% en el tercer trimestre a -3,6% en el cuarto. El incremento del precio del barril del petróleo contribuye y dependerá de si esta tendencia se mantiene de manera permanente para que algo similar suceda con otros sectores que generen ingresos económicos al estado, por ejemplo, la minería. El Banco Central del Ecuador sostiene que para 2018 la economía crecerá en 2% sobre la bases de un inversión que llegaría a 3,6% y con la posibilidad de que las exportaciones de los principales productos no petroleros subirán en 3,5%. Se estima que el sector privado inyectará aproximadamente $ 2.000 millones, especialmente en construcción y minería.

- ¿Se podría decir que el sector ya superó el mal momento que vivió en los recientes años de crisis económica o la preocupación aún se mantiene?

Como vemos en las cifras, todavía no se ha logrado superar la crisis de la construcción, mientras no exista una relación con reglas claras entre el sector público y privado que permita la consecución de proyectos que beneficien a la comunidad y genere fuentes de empleo, se mantendrá una incertidumbre. Debe existir políticas de Estado que permitan que la construcción, que es uno de los mayores generadores de empleo y dinamizador de la economía, tenga el suficiente respaldo y no se vea abocado a una crisis que ya lleva varios años.

- ¿La derogación de la “ley plusvalía” reactivó en algo el crecimiento del sector?

La Ley de la Plusvalía estaba vinculada más al sector inmobiliario. Su derogatoria, sin duda, contribuyó a que se retome la construcción de varios proyectos de vivienda paralizados y con esto se genere nuevamente fuentes de empleo, pero otras áreas de la construcción como es la obra pública no ha tenido un similar impulso ni tampoco la inyección de recursos del estado.

- ¿Qué tanto puede incidir en el sector el plan Casa para Todos anunciado por el Gobierno, además de los incentivos para el desarrollo de vivienda de interés social?

Nuestro primer planteamiento ha sido que en este plan se dé prioridad a los profesionales y empresas ecuatorianas, para que los recursos económicos se queden en nuestro país. De igual manera que se fortalezcan las alianzas público-privadas, con reglas claras y se enmiende los errores cometidos en años anteriores donde se dieron alianzas similares bajo la figura de un fideicomiso que hasta ahora no se han concretado. Un punto clave es de dónde vendrá el financiamiento para la construcción de las viviendas ofertadas. Los constructores no estamos de acuerdo con que se regale las viviendas, por diferentes factores, entre ellos, el sentido de pertenencia.

Por: Silvio Guerra, redacción Revista GESTIÓN.

Si va a hacer uso de este artículo, por favor cite la fuente original. Artículo de información (I).

Encuentre contenido relacionado en nuestro archivo histórico:

Proyecto de ley de fomento pasó, pero con excepciones

La manufactura metálica se abre camino en las exportaciones no tradicionales del país

Utilidades empresariales se recuperan sustancialmente tras sacudón económico

Variación anual del IPC ha sido negativa durante tres trimestres consecutivos

Remesas recuperan paulatinamente su peso en el PIB nacional

Otra mirada a la deuda externa

Last modified on 2018-06-26