La restricción externa es un problema típico de los países en vías de desarrollo que se genera por la discrepancia entre la limitada capacidad de generar divisas del sector exportador y la creciente demanda de importaciones del sector industrial naciente y del sector comercial, que debe importar la proporción de la demanda interna que no es cubierta por la industria local. Este proceso se traduce en un desequilibrio de la balanza de pagos difícil de sostener en el tiempo.

La restricción externa resulta así en un limitante del crecimiento económico de largo plazo de estos países debido a que el desarrollo de su industria se encuentra altamente subordinada al ritmo de crecimiento de las exportaciones (ver La producción desequilibrada de Ecuador limita su crecimiento económico).

Sin embargo, en el caso particular del Ecuador, la restricción externa ejerce presión por una vía adicional: la sostenibilidad del régimen de dolarización. Este sistema monetario depende de manera crítica del flujo neto positivo de divisas que ingresan al país, ya sea a través del comercio, de su adquisición en los mercados internacionales en forma de crédito, de inversión extranjera directa (IED) o de otro tipo de transferencias (Davidson, 2002; Vernengo y Bradbury, 2011).

En lo que sigue de este artículo, se indagará en la relación entre restricción externa y dolarización, que representa un elemento clave para entender gran parte de los problemas de la economía ecuatoriana y la sostenibilidad de su actual régimen monetario.

Los años dorados de la dolarización: 2001-2013

En al año 2000, como alternativa a la severa crisis económica y política que atravesaba el Ecuador, el Gobierno ecuatoriano abandonó el sucre como su moneda de curso legal y adoptó formalmente la dolarización. Desde entonces, el Ecuador perdió uno de sus principales instrumentos de manejo macroeconómico: la política monetaria (Jameson, 2004).

Previo a la dolarización, el Banco Central del Ecuador (BCE) podía ejercer libremente su función como prestamista de última instancia a través de la emisión de sus propios pasivos —en este caso sucres— para cubrir la necesidad de bancos u otras instituciones financieras que tuvieran dificultades con pagos dentro la economía local. Sin embargo, el nuevo esquema monetario le costó a esta nación la pérdida de esta función, y el BCE pasó a ser un ‘cuasi’ prestamista de última instancia cuyo poder ejecutor se limitó a su capacidad de obtener dólares del exterior (Davidson, 2002).

Bajo el actual régimen monetario, la liquidez, y en general la salud de la economía ecuatoriana, depende en gran medida de su capacidad de obtener dólares adicionales del exterior, específicamente de dos fuentes: transacciones comerciales que se traduzcan en un saldo mayor de exportaciones con relación a las importaciones, y ahorro externo en forma de crédito, inversión extranjera directa u otro tipo de transferencias (Davidson, 2002; Vernengo y Bradbury, 2011).

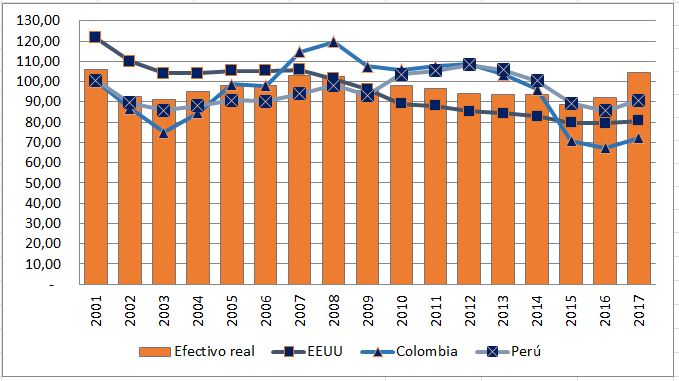

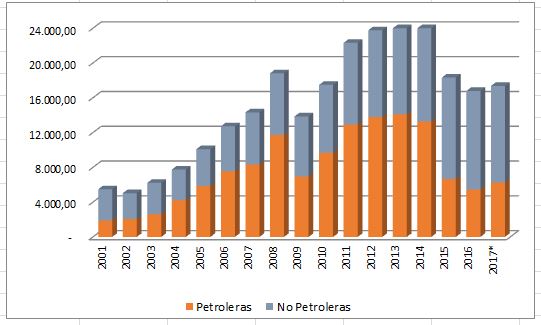

Afortunadamente, durante los primeros 13 años de dolarización, el Ecuador fue testigo de la caída en alrededor de 30% del dólar americano respecto a otras monedas, factor que de la mano con el boom de las materias primas, particularmente del petróleo, estimuló las exportaciones ecuatorianas (Gráfico 1 y Gráfico 2).

Gráfico 1

Tipo de cambio real del Ecuador con principales socios comerciales

Fuente: Banco Central del Ecuador (BCE).

Elaboración: Autora.

Gráfico 2

Exportaciones ecuatorianas petroleras y no petroleras (millones $)

* Cifras correspondientes al período ene-nov 2017.

Fuente: Banco Central del Ecuador (BCE).

Elaboración: Autora.

Asimismo, las remesas de los migrantes ecuatorianos que se vieron forzados a buscar ingresos en países del exterior, como EEUU o España tras la crisis de 1999, se convirtieron en otro pilar de la dolarización. Estas transferencias dieron la holgura suficiente al Ecuador para fomentar el crecimiento de su balanza de pagos sin restricción.

De hecho, durante la primera década de este nuevo régimen monetario, las remesas representaron el segundo rubro de ingresos más importante después de las exportaciones de acuerdo con las cifras de evolución de la balanza de pagos global (BCE, Boletín Estadístico Mensual).

Por último, los préstamos otorgados por varios organismos internacionales como el Fondo Monetario Internacional (FMI), el Banco Mundial y el Banco Interamericano de Desarrollo (BID) durante los primeros años de dolarización, y los posteriores contratos de crédito con China, fueron también otra fuente de ingreso de dólares a la economía (Ministerio de Finanzas, 2000-2016).

Con todos estos elementos a favor del crecimiento de la economía en dolarización, el nuevo régimen monetario parecía haber sido la decisión más acertada para dar solución a la inestabilidad económica del país, convirtiéndose en un pilar incuestionable del Gobierno en Ecuador y en un tema que raramente se discutía en el ámbito académico o en los medios de comunicación (Vernengo y Bradbury, 2011).

La dolarización en aprietos: 2014 en adelante

Aunque las circunstancias durante los primeros 13 años de dolarización jugaron a favor del crecimiento de la economía ecuatoriana, los hechos a partir del cuarto trimestre de 2014 evidenciaron la fragilidad de una nación subordinada a una moneda que no es suya.

De aquí surge otro elemento clave que se agrega al esquema de dolarización: el valor del dólar como un shock exógeno que determina la competitividad del país (Vernengo y Bradbury, 2011). Pese a que se exaltaba la gran ventaja que había traído este nuevo esquema cambiario al haber cortado de raíz cualquier expectativa de depreciación monetaria, entregando así mayor confianza a los inversionistas extranjeros, la pérdida en el manejo monetario y por ende la exogeneidad del tipo de cambio se convirtió en una desventaja para el mercado ecuatoriano, en particular para sus exportaciones no petroleras.

Así, la apreciación sostenida del dólar que se inició a finales de 2014 implicó un encarecimiento de las exportaciones ecuatorianas, pero además, un abaratamiento de sus importaciones, lo que se tradujo en un creciente déficit de balanza comercial que afectó el saldo de la balanza de pagos ecuatoriana.

Las condiciones de la dolarización en el Ecuador desencadenaron una mayor propensión a importar, pero además un encarecimiento de los costos de la industria ecuatoriana que, si antes ya trabajaba a costos superiores que los internacionales, por la apreciación del dólar encareció aún más con relación a sus vecinos, y restringió sus posibilidades de exportación, repercutiendo en el techo de su restricción externa.

Frente a esta situación, entre las alternativas que un país tiene para incrementar su competitividad externa está el incremento de la productividad laboral y, en ausencia de esta, la depreciación de su tipo de cambio. En una economía dolarizada como la ecuatoriana, este último instrumento de política queda eliminado (Vernengo y Bradbury, 2011).

Asimismo, el precio del petróleo cayó a menos de la mitad entre 2013 y 2016, de un valor promedio de $ 97 a uno de $ 37, repercutiendo en la balanza comercial del país. Por último, las remesas también se contrajeron de manera significativa en estos últimos años, producto de la crisis financiera internacional de 2008 que dificultó la situación económica de los países donde residían los migrantes ecuatorianos.

De esta manera, la mayoría de las condiciones que inicialmente sostuvieron la dolarización —el tipo de cambio del dólar, los precios de las materias primas y las remesas— posteriormente se volcaron en su contra, poniendo al descubierto la fragilidad de este régimen monetario, el cual quedó altamente condicionado a la disponibilidad de ahorro externo, financiamiento e IED para mantenerse.

La dolarización como determinante de la liquidez y el crecimiento económico

Se podría decir entonces que la restricción externa o la generación insuficiente de divisas limita el crecimiento económico del Ecuador por dos vías. Por un lado, le impone un techo al desarrollo industrial que demanda crecientes montos de importaciones en su proceso de consolidación, y esto a su vez, impide el crecimiento sostenido de la producción, el empleo y el producto.

Por otro lado, constituye un determinante de la liquidez doméstica, pues frente a un Banco Central sin la capacidad de emitir moneda, el flujo neto de divisas que ingresa al país determina en gran medida la cantidad de dinero u oferta monetaria que existe en la economía interna. Esta liquidez, según la evidencia, tiene efecto en el sector real de la economía a través del crédito principalmente y, por ende, incide también en la actividad económica, el empleo, la demanda y el crecimiento del producto[1].

La dolarización, sin embargo, como un factor exógeno que determina la competitividad de las exportaciones ecuatorianas, genera una presión adicional al problema de restricción externa, pues de las fluctuaciones de esta moneda depende el precio final de los bienes y servicios que se producen y comercializan en el mercado local e internacional, y por tanto, el mayor (o menor) nivel flujo neto de divisas (dólares) que circularán en la economía local, pudiendo aliviar (coartar) el techo de la restricción externa y, por tanto, contribuir de manera positiva (o negativa) al crecimiento de la economía ecuatoriana.

Bajo estas condiciones, el siguiente apartado de esta investigación indagará finalmente en las implicaciones de algunas de las medidas disponibles para contrarrestar la insuficiencia de ingresos de divisas, o dicho de otra forma, para solucionar los problemas de restricción externa, contextualizándolas además al caso ecuatoriano, país para el que estos problemas no solo limitan el crecimiento económico desde el lado del desarrollo del sector industrial, sino también desde el de la liquidez de la economía.

Referencias bibliográficas

Davidson, Paul (2002) Dollarization, the Functions of a Central Bank and the Ecuadorean Economy. Central Bank of Ecuador: Quito-Ecuador.

Davidson, Paul (2011) Post Keynesian Macroeconomic Theory: A Foundation for Successful Economic Policies for the Twenty-First Century (2da. ed.). Cheltenham, UK: Edward Elgar Publishing Limited.

Diamand, Marcelo (1972) La Estructura Productiva Desequilibrada Argentina y el Tipo de Cambio, Revista Desarrollo Económico, 12 (45).

Jameson, Kenneth (2004) Is It Possible to De-Dollarize? The Case of Ecuador. Int’l. Journal of Political Economy, 33(1), 42-60.

Lavoie, Marc (1984) The Endogenous Flow of Credit and the Post Keynesian Theory of Money. Journal of Economic Issues.

Oglietti, Guillermo; Ordóñez, Michelle (2016) En (re)torno a la restricción externa y dolarización. Nota de reflexión. Quito: Centro de Estudios Fiscales del SRI. Disponible en https://cef.sri.gob.ec/pluginfile.php/16943/mod_page/content/18/NR-1630.pdf.

Thirlwall, Anthony (1979) The balance of payments constraint as an explanation of international growth rates differences, Banca Nazionale del Lavoro Quarterly Review, N° 128, Roma, Banca Nacionale del Lavoro.

Vernengo, Matias; Bradbury, Mathew (2011) The Limits to Dollarization in Ecuador: Lessons from Argentina. American Sociological Association, 17(2), 447-462.

Wray, Randall (2007) Endogenous Money: Structuralist and Horizontalist (Working Paper No 512). The Levy Economics Institute of Bard College.

[1] De hecho, la evolución de las tasas de variación de la Liquidez Total (M2) desde el inicio de la dolarización sigue una trayectoria similar a la de las tasas de variación del PIB (a precios corrientes) (BCE, 2016). En un estudio desarrollado por el Instituto de Investigaciones Económicas de la PUCE se encontró evidencia econométrica que muestra una correlación positiva entre la liquidez total y la evolución real de la economía. De esta manera, se cumpliría la correspondencia entre los flujos reales y monetarios tan defendida por la teoría keynesiana y postkeynesiana (Wray, 2007; Piégay y Rochon, 2005).

*Economista e Investigadora

Revista Gestión no se responsabiliza por las opiniones ni comentarios publicados por sus colaboradores en este espacio, quienes son los responsables del contenido difundido. Si va a hacer uso de este artículo, por favor cite la fuente original.

Encuentre contenido relacionado en nuestro archivo histórico:

La producción desequilibrada de Ecuador limita su crecimiento económico

Ecuador en la mira de las calificadoras de riesgo

Last modified on 2018-02-16