La falta de educación financiera (EF) es considerada una de las razones claves en el desarrollo de las últimas crisis financieras generadas a nivel mundial, así lo afirma el ensayo The Anatomy of Ignorance: Diagnoses from Literature (Roy & Zeckhauser 2015).

En esa línea, diversas organizaciones priorizan su análisis y promoción como la Organización para la Cooperación y el Desarrollo Económico (OCDE) a nivel mundial, la Corporación Andina de Fomento (CAF) a nivel regional y, a nivel nacional, la Superintendencia de Bancos del Ecuador (SBS) que desde 2013 requiere a las instituciones financieras reguladas el desarrollo de programas de educación financiera (PEF) para sus usuarios.

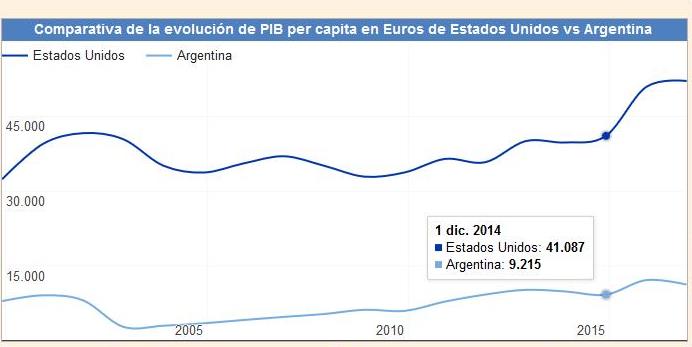

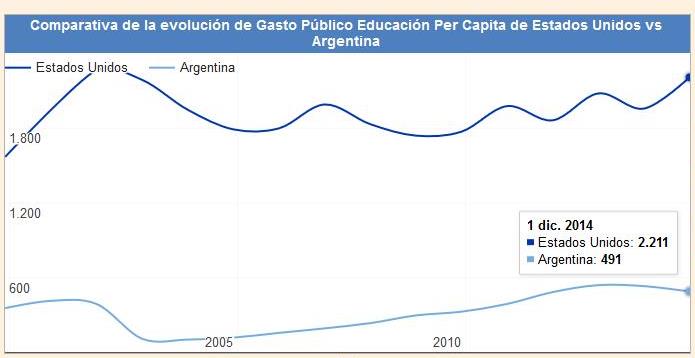

Reflexionando sobre estudios y diagnósticos sobre la EF a nivel mundial, en el informe del año 2012 de la Nesse (Network of Early-Career Sustainable Scientists and Engineers), titulado Mind the Gap se afirma que “existe una relación directa entre el grado de desarrollo de un país y el nivel de educación” pues “los países que gastan más en educación han sido los menos afectados por la crisis y son los que están mejor posicionados para salir de ella”. Se puede visualizar esta tendencia en el Gráfico 2.

Gráfico 1:

PIB per cápita en euros de Estados Unidos vs. Argentina

Fuente: Expansión

Elaborado por: Datosmacro.com

Gráfico 2:

Gasto público en educación per cápita en euros de Estados Unidos vs. Argentina

Fuente: Expansión

Elaborado por: Datosmacro.com

La OCDE define a la EF como “el proceso por el cual los consumidores/inversores financieros mejoran su entendimiento de los productos, conceptos y riesgos financieros y, mediante información, instrucción y/o asesoramiento objetivos, desarrollan las habilidades y la confianza para llegar a ser más conscientes de los riesgos y oportunidades financieras, para realizar elecciones informadas, saber dónde dirigirse en caso de requerir ayuda y adoptar otras acciones efectivas para mejorar su bienestar financiero”.

La OCDE, que promueve políticas para mejorar el bienestar económico y social de todo el mundo, impulsa la educación financiera y desde 2012 convocó a la “Conferencia Internacional sobre Educación Financiera, Progreso de las Políticas y Prácticas Globales y la Experiencia Latinoamericana” que reunió a más de 200 expertos de 49 países, con el fin de concientizar a las personas sobre la necesidad de educación financiera en los hogares.

En ese mismo año, en colaboración con su Red Internacional de Educación Financiera (INFE), el Banco de la República (Colombia), el Fondo de Garantías de Instituciones Financieras de Colombia (Fogafin) y la CAF generaron uno de los informes más relevantes sobre esta temática en la región denominado La educación financiera en América Latina y el Caribe. Situación actual y perspectivas.

Entre los resultados relevantes del estudio se menciona que existe una ignorancia generalizada en la población con respecto a conceptos financieros básicos, y menos de la mitad de la población comprende el término “tasa de interés” e “inflación”. Las personas con más ingresos tienen mayor conocimiento de asuntos financieros.

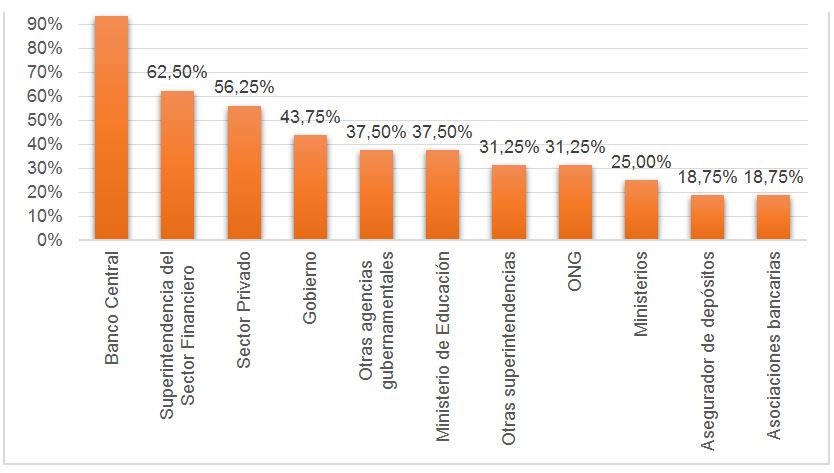

Con ese marco de diagnóstico, en la región se han desarrollado varias políticas e iniciativas de educación financiera, por ejemplo, Brasil cuenta con una estrategia nacional completamente implementada, mientras que Chile, Colombia, El Salvador, México y Perú se encuentran en la etapa de diseño. A estos países se suman las propuestas de otras instituciones, cuyo porcentaje de participación a nivel regional se muestra en el gráfico siguiente.

Gráfico 3

Instituciones promotoras de la educación financiera en América Latina

Fuente: Encuesta realizada por el Banco de la República, Fogafin y CAF.

Elaborado por: OCDE (Organización para la Cooperación y el Desarrollo Económico).

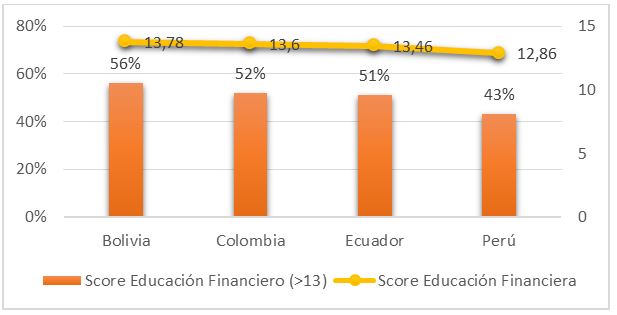

Otra de las organizaciones comprometidas con este tema es la CAF, cuya encuesta de medición de capacidades financieras en países andinos: Colombia, Ecuador, Perú, Bolivia (Informe Comparativo 2013/2014), publicada en 2015, muestra los resultados de la educación financiera en cada uno de estos países, sin pretender establecer un ranking.

El estudio parte de una encuesta realizada a una muestra de cada país involucrado sobre sus conocimientos, comportamiento y actitudes financieras. A continuación, se muestran de manera resumida los resultados obtenidos:

Gráfico 4:

Puntaje global de educación financiera

Fuente: CAF (Corporación Andina de Fomento).

Elaborado por: CAF (Corporación Andina de Fomento).

Bolivia, con 13,78, presenta el puntaje promedio más alto y Perú, el más bajo. Dos conclusiones relevantes del estudio son: a mayor nivel de educación, mayor es el nivel de preparación en temas financieros y los individuos de estrato social alto son quienes poseen mayor dominio en materia financiera.

Respecto a Ecuador, en las I Jornadas de Educación Financiera organizadas por la Asociación de Bancos Privados del Ecuador (ABPE) en 2016 se presentaron resultados del informe de CAF con 1.200 personas encuestadas, del que se destacó que 41% de la población no posee una cultura de ahorro o lo hace con métodos que no involucran entidades financieras.

En el reporte de la ABPE se destaca que en Ecuador es más común tomar decisiones sobre el gasto de manera conjunta con la pareja, y que en la zona urbana es más frecuente que las familias elaboren un presupuesto, comportamiento que difiere en la zona rural. Concluye que existe una relación positiva entre conocimiento y comportamiento financiero.

La mayoría de los entrevistados conoce al menos algún producto financiero de los listados para seleccionar y no destinan un porcentaje de sus ingresos al ahorro. No obstante, el estudio indica un progreso de inclusión financiera debido al incremento de instituciones bancarias en el Ecuador, siendo la cuenta de ahorros el producto financiero al que más se accede, seguido de la cuenta corriente y el ahorro en cooperativas.

Siguiendo las iniciativas internacionales afianzadas por la experiencia de la crisis económica nacional del año 2000, a nivel país, la entidad controladora de varias instituciones financieras (SBS), se sumó a la promoción de la educación financiera con una normativa que establece que las instituciones reguladas deben impartir conocimientos financieros a un público objetivo, principalmente a sus clientes a través de programas de educación financiera (PEF) con el uso de medios delimitados para el efecto.

Así lo indica la Resolución No. JB-2013-2393 de 22 de febrero de 2013 y su reforma contenida en Resolución SB-2015-665 de 17 de agosto de 2015.

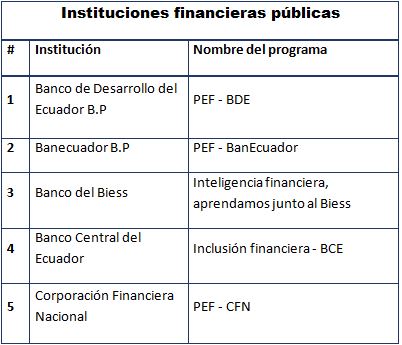

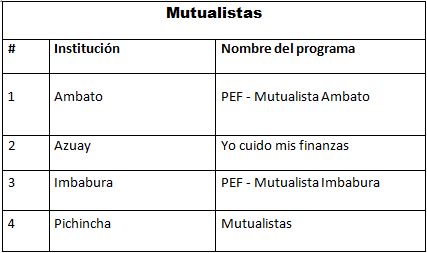

Gráfico 5:

Programas de Educación Financiera PEF desarrollados por Instituciones financieras del Ecuador

.png)

Fuente: www.superbancos.gob.ec/bancos/, Páginas web de cada institución financiera, Superintendencia de economía popular y solidaria SEPS.

Elaborado por: Autoras.

.png)

Fuente: www.superbancos.gob.ec/bancos/, Páginas web de cada institución financiera, Superintendencia de economía popular y solidaria SEPS.

Elaborado por: Autoras.

Fuente: www.superbancos.gob.ec/bancos/, Páginas web de cada institución financiera, Superintendencia de economía popular y solidaria SEPS.

Elaborado por: Autoras.

Fuente: www.superbancos.gob.ec/bancos/, Páginas web de cada institución financiera, Superintendencia de economía popular y solidaria SEPS.

Elaborado por: Autoras.

Es importante destacar que actualmente los bancos privados y las instituciones financieras públicas se rigen por la regulación SB-2015-665 de 17 de agosto de 2015. Las mutualistas y cooperativas de ahorro tienen PEF como una iniciativa individual o producto de un trabajo ya iniciado antes de la redistribución de estas instituciones a otras superintendencias de control.

Según investigación a los portales web de una lista de 74 instituciones financieras reguladas y controladas por la SBS y SEPS, respectivamente, 53 de ellas cuentan con PEF declarados online de los que se puede analizar su alcance, enfoque y características en general. De estas 53 Instituciones con información disponible, 22 son bancos privados, cinco instituciones financieras públicas, cuatro mutualistas y 22 cooperativas de ahorro.

Pertinentes a la SBS, de un total de 29 instituciones analizadas (24 bancos privados y cinco instituciones financieras públicas), dos bancos privados: Pacífico y Solidario ya contaban con PEF antes de la regulación de 2013. 25 instituciones han ido cumpliendo con el desarrollo de estos programas durante el tiempo de vigencia de la regulación, pero a la fecha de corte de este análisis no fue posible ubicar información en línea de PEF de dos bancos privados: Capital S.A. y Finca S.A.

Entre las instituciones proactivas en cuanto a PEF, se destaca el Banco del Pacífico que inició en el año 2010.

De lo observado, se destaca que los PEF son impartidos tanto virtual como presencialmente; 19,35% de las instituciones aplican ambas modalidades. Un factor común entre todas las entidades es que se han ido adaptando a las diferentes plataformas tecnológicas como Facebook, Instagram, Twitter y YouTube.

En los casos más ingeniosos, se han realizado webinars, programas de radio y concursos a través de redes sociales. Estas actividades han logrado atraer la atención de los usuarios, logrando mayor acogida a programas más didácticos como el de Banco del Pacífico y Banco D-Miro.

El contenido de los PEF debe representar una herramienta para mejorar la toma de decisiones bajo un entorno cambiante, por ello es necesario enfocarse en la educación financiera de cada individuo, desde niños hasta adultos. Respaldando la frase del académico español Antonio Escohotado, “Un país no es rico porque tenga diamantes o petróleo. Un país es rico porque tiene educación”.

Coherente con ello, los programas están dirigidos al público en general, sin embargo, cada PEF institucional establece también un público objetivo, que en la mayoría son niños y jóvenes, segmento de vital importancia, puesto que según afirma Jack Lew, exsecretario del Tesoro de EEUU, la educación financiera debe comenzar desde edad temprana, de esta manera los pequeños comprenderán el valor del dinero y la importancia del ahorro.

Pese al corto tiempo transcurrido, los PEF de Ecuador son reconocidos internacionalmente. El PEF del Banco del Pacífico “Mi banco, banco me enseña” recibió el reconocimiento “Mejores Prácticas de Responsabilidad Social Empresarial 2016 para América Latina”, otorgado en México por el Centro Mexicano para la Filantropía (Cemefi), la Alianza por la Responsabilidad Social en México (AliaRSE) y Fórum Empresa.

La participación de instituciones públicas y privadas en estos temas se ha incrementado de manera vertiginosa en los últimos años; sin embargo, por parte de las universidades, no se observa un plan estratégico que promueva la educación financiera, de la que existen escuetas iniciativas.

En 2014, por ejemplo, en la web se reseña que la Universidad Andina y la SBS firmaron un acuerdo denominado “Diagnóstico de la educación financiera en el Ecuador y el mundo” que conduzca a la elaboración de una propuesta de estrategia de política pública que permita implementar la educación financiera dentro de la malla curricular, dispuesta por el Ministerio de Educación en las unidades educativas del país”.

Con ello se espera desarrollar una estrategia de política pública para implementar la educación financiera en el sistema educativo.

Con lo expuesto, se hace evidente que alrededor del mundo y con el paso del tiempo, el tema de educación financiera ha tomado fuerza y que existen esfuerzos variados para su promoción en favor de la comunidad. Se procura en todos ellos que los individuos obtengan mayor conocimiento para poder fijarse y cumplir con sus metas financieras, consolidando con ello un desarrollo económico nacional y regional más equilibrado.

En Ecuador, se está logrando la inclusión financiera, pero aún falta mucho por trabajar, involucrar a más actores claves como las universidades y colegios, transparentar la información para que se conozcan los avances de las regulaciones que lo promueven así como de los beneficios de su participación.

Mientras exista una parte de la población que carezca de cultura financiera, se mantiene la vulnerabilidad a ser parte promotor y afectado de los vaivenes de las crisis financieras. Para evitarlo, la educación financiera a los ciudadanos desde una edad temprana es clave.

*Facultad de Ciencias Sociales y Humanísticas de Espol

smendez@espol.edu.ec.

Revista Gestión no se responsabiliza por las opiniones ni comentarios publicados por sus colaboradores en este espacio, quienes son los responsables del contenido difundido. Si va a hacer uso de este artículo, por favor cite la fuente original. Artículo de información (I).

Encuentre contenido relacionado en nuestro archivo histórico:

Lo que debe saber para que sus pagos en el exterior sean deducibles

Qué es la regla del 52-17 y por qué le puede ayudar a ser más productivo en el trabajo

La poderosa y (a menudo) invisible razón por la que gente con poco talento tiene éxito en la vida

El éxito y la edad para tener hijos ¿Tendrán algo que ver?

¿Cómo vender más?: geolocalice a sus clientes

Planificar sus recursos empresariales, primer paso para la transformación digital

Servicio al cliente: lo único que puede diferenciarlo de los demás

Last modified on 2018-04-18